השקעת כספים היא הדרך היחידה להגיע ל”עצמאות פיננסית” ולצאת ממירוץ העכברים, שזו כמובן המטרה של מרבית האנשים.

העניין הוא שרובנו אנשים שונים מאוד ולא לכולנו מתאימות אותן השקעות, אותן רמות סיכון, אותם אפיקי השקעה וכמובן, לא כולנו בעלי אותו הון עצמי.

מתוך האמונה הזו, ומתוך הבנה שכולנו צריכים השקעות קטנות, גם עבור אלו שהונם העצמי נמוך יחסית וגם עבור אלו שצריכים לגוון את הפורטפוליו שלהם, נרכז כאן את האפשרויות להשקעות מסוג זה.

צמד המילים “השקעות קטנות” אינן מהוות הגדרה מילונית כלשהי, אבל קשה אומרים אותן, לרוב הכוונה תהיה להשקעות בגבוה נמוך מאוד של אלפי שקלים בודדים ועד כ-100,000 ₪.

השקעות קטנות: מה יש לעשות בכלל עם סכומים כאלה?

נתחיל מההשקעות המסורתיות

סכומים כאלו תמיד יכולים להתאים לשוק ההון.

ככל שמדובר בהשקעה ארוכת טווח, זו גם אופציה לא רעה בכלל, אבל צריך לקחת בחשבון שהיא ברוב המוחלט של המקרים תהיה השקעה לא מניבה.

ניתן להשקיע בפוליסות חסכון, קופות גמל להשקעה או מוצרים פיננסיים אחרים ואף לפתוח תיק השקעות מנוהל. כאמור, ההשקעה תהיה עם מבט לעתיד ולא תייצר CASHFLOW בטווח הקצר.

אופציה נוספת היא להשקיע בנדל”ן בפריפריה

לרוב זה יהיה דרומה מב”ש בערים כמו דימונה או צפונה מחיפה.

כאן הכוונה היא לרכוש נכס במחיר מאוד נמוך, סביב ה-300,000-400,000 ₪, כאשר ההון העצמי משמש ל-25% הנדרשים בתוספת להוצאות הנלוות ויתרת הכסף (75% הנותרים להשלמת הרכישה) נקבל כמשכנתא מהבנק.

הסיכוי של ההשקעה הזאת להיות “תזרימית”, כלומר לייצר תזרים מזומנים חיובי באופן שוטף, הוא גם לא גבוה מידי.

לרוב מטרת ההשקעה כאן היא הונית, כך שלמעשה התכנון הוא שהשכירות תכסה את עלות המשכנתא בשוטף ובסוף נישאר עם נכס בשווי 300,000-400,000 ₪ ללא משכנתא.

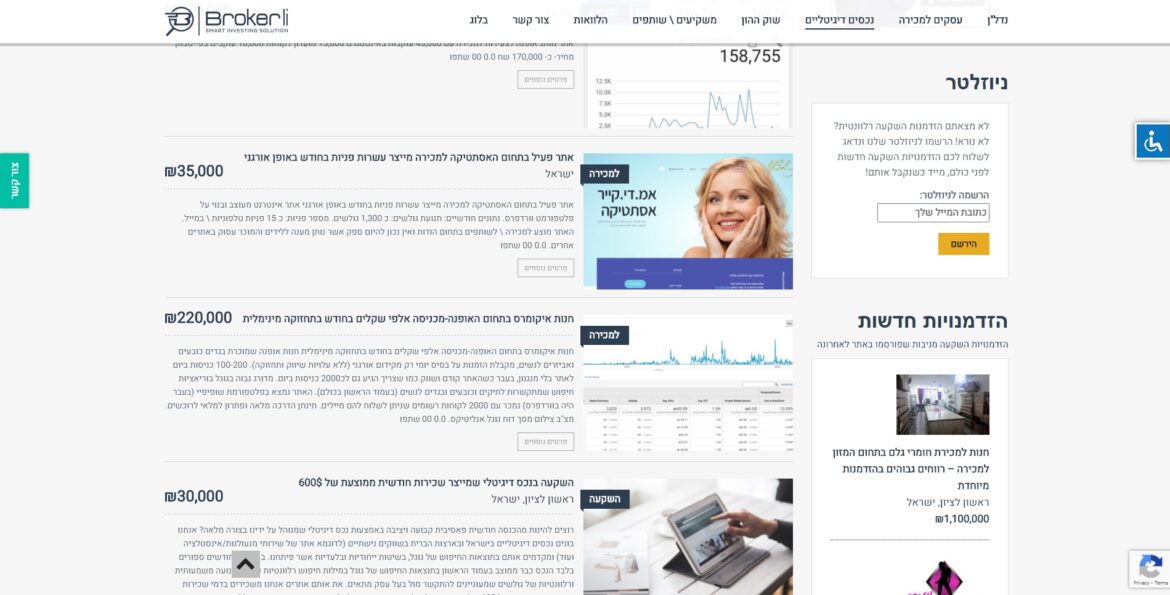

האפיק הלוהט היום, בטח בכל מה שקשור להשקעות קטנות, הוא אפיק ההשקעה ב“נכסים דיגיטליים”

עולם הנכסים הדיגיטליים הוא עולם שלם, עם אפשרויות רבות להשקעות- גם בסכומים שונים וגם באפיקים שונים, מרמה של קהילות פייסבוק וקבוצות אינסטגרם ועד חנויות מכירה באמאזון, איביי וכו’.

כאן אנחנו נתמקד במוצר השקעה פאסיבי בעולם הנכסים הדיגיטליים, מוצר שאנחנו מפתחים לעצמנו ולמשקיעים שלנו בשנים האחרונות (להרחבה וקריאה לעומק על: נכסים דיגיטליים).

כאשר אנחנו בברוקרלי בונים נכס דיגיטלי, אנחנו למעשים בונים אתר אינטרנט בתחום מסויים ומקדמים אותו אורגנית בגוגל.

בטרם בניית האתר, אנחנו מבצעים מחקר מילות מפתח, כדי לוודא שבתחום שאנחנו רוצים להיכנס אליו יש מספיק ביקושים, להבין מה התחרות ובעיקר לדעת שנצליח להגיע למקומות הראשונים בתוצאות החיפוש.

קידום אורגני לוקח לרוב כ-6-8 חודשים כדי להגיע לתוצאות הראשונות.

מה זה “טראפיק” ואיך יוצרים מזה כסף?

כאשר זה קורה, מתחילה להיות תנועה (“טראפיק”) לתוך האתר, אותו אנחנו מתרגמים ללידים או פניות, מה שקרוי בשפה המקצועית “מוניטזציה”, כלומר הפיכת התנועה לכסף.

כאשר האתר מייצר לידים- בין אם בתצורת פניות כתובות ובין אם טלפונית, אנחנו ניגשים לבעלי מקצוע באותו תחום שבו האתר עוסק ומציעים להם לשכור את האתר בעבור עלות חודשית קבועה, בתמורה לכך שיקלוט את כל הלידים של האתר באופן בלעדי.

גובה שכירות האתר תשתנה בהתאם לכמות ואיכות הלידים שהאתר יודע לייצר.

ברגע שהאתר מושכר בסכום מסויים באופן יציב, כלומר למשך מספר רב של חודשים, הנכס ממש עובר “השבחה” וניתן למכור אותו לעיתים במחיר של פי 2 ואף פי 3 ממחיר הקנייה!

לאורך השנים השבחנו וייעלנו את מערך בניית הנכסים שלנו ואם בעבר ההכנסה הראשונית הייתה מגיעה אחרי 13-15 חודשי פעילות, היום אנחנו יודעים להניב הכנסות ראשונות כבר אחרי 8-9 חודשים.

הסיבה להבדל היא שבתחילת דרכנו עבדנו עם אתרים “כלליים”, כאלה שדורשים המון תנועה גולשים, אבל מתבצעות בהן מעט המרות (כלומר מעט גולשים מתוך סך הגולשים הכללי הופכים לליד).

מסיבה זו החלטנו לעבור לתחומי “חירום” (מקצועות Emergency), בהם אחוז ההמרה גבוה מאוד וגם אחוזי הסגירה של השוכר גבוהים מאוד.

במצב כזה נוצר win-win-win – גם אנחנו כמפתחים, גם המשקיע וגם השוכר- כולם מרוויחים בסכומים מאוד יפים ובטווחים קצרים.

לקריאה מעמיקה יותר על המודל שלנו ולצפייה בובינר מאוד מפורט עם כל פרטי, לחצו על הקישור הבא.

שאלות ותשובות על השקעות קטנות

האם ניתן למצוא השקעות טובות בסכומים קטנים?

בהחלט. כיום ניתן למצוא נכסים דיגיטליים בסכומים שנעים בהרבה פחות מ-100,000 שח ויודעים לייצר תשואה גבוהה או לקנות נדלן בפריפריה, שם ההון העצמי שנדרש הוא הון נמוך מאוד.

האם יש טעם בכלל להשקיע סכום קטן או שעדיף לחסוך?

הדרך ליציאה ממירוץ העכברים והדרך לעצמאות פיננסית עוברת בהשקעות. עדיף לתת לכסף לעבוד תמיד, גם אם מדובר בסכום קטן. לעיתים לוקח זמן לחסוך סכום גבוה וחשוב שההון שכבר נצבר בשלב הזה יעבוד עבורנו.

מה האפיקים המומלצים להשקעות של עשרות אלפי שקלים?

ניתן להשקיע בשוק ההון במוצרים שונים, בנדלן בפריפריה, בעסקים ובנכסים דיגיטליים.

האם לא עדיף להשאיר סכומים קטנים בבנק ולהנות מהריבית?

הריבית שהבנק נותן על כסף בעובר ושב היא אפסית. תמיד עדיף למצוא השקעה אחרת מאשר להשאיר את הכסף בבנק.